本記事がおすすめな方

- 株価は上がったり下がったりを繰り返すため、株式投資はギャンブルだと思っている。ある程度上がったら売るべきだと考えている。

- 余剰資金はあるが、いつ何にどれだけ投資したらよいか分からない。NISAやiDeCoのどちらの投資枠を優先すべきか分からない。

- 一括投資か積立投資どちらがよいか分からない。

結論

- 資本主義の成長の下では、株価は長期的かつ世界平均的には右肩上がりを続けるため、株式投資はギャンブルではなく年利5%程度を見込む再現性の高い投資手法である。

- いち早く、生活余剰資金を除くリスク許容度の範囲内で、世界平均に連動する投資信託に一括投資すればよい。優先度は、積立NISA (2023年まで)≒iDeCo≒ジュニアNISA (2023年まで) >カード積立>現金積立・スポット購入

- 長期投資の前提では、合理的には一括投資が最善。ただし、お金が絡むと人間は必ずしも合理的に行動できないため、一括投資して放置する自信がない人は少額積立から始めてもよい。とにかく相場に居続けることが大事。

なぜインデックス投資か?

個別株投資、不動産投資、仮想通貨、FXなど、星の数ほどある投資商品の中でなぜインデックス投資がおすすめなのか、大きく3点の理由があります。

一点目は、インデックス投資(というより、株式投資) は歴史的な実績があり国が推奨している投資商品であるためです。歴史的な実績があるため、法制度も整備されており例えば証券会社が万が一破綻しても資産は保護される仕組みがあります。国が推奨していることはNISAやiDeCo等の税制優遇制度からも明らかであり、むしろ自身の年金は投資でまかなえといったメッセージさえ出しています。一方、歴史的な実績の浅い仮想通貨などはどうでしょうか?その技術的先進性などの観点からブーム的に過熱し、高いリターンの可能性を秘めた商品であることは確かです。しかし、その実績の浅さから今後も右肩上がりするかは不透明ですし、仮想通貨で得た譲渡益は雑所得にあたり、損益通算できない、(多くの人にとって) 株式投資より税率が高いといった税制面での不利もあります。

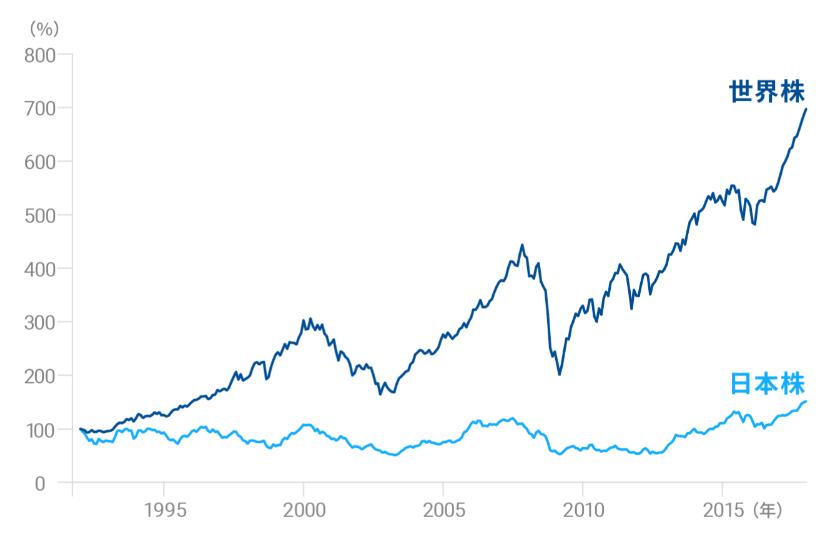

二点目は、長期投資の前提では、万人にとって再現性が高くそこそこのリターン (平均年5%程度) を得られる投資商品であるためです。インデックス投資とは、市場の値動きを示す指数 (=インデックス)の値動きに連動する投資信託に投資していく手法です。インデックスには、身近なものだと日経平均株価がありますが、全世界株や先進国株などよりグローバルな指数もあります。図のように、世界平均では途中にリーマンショック等の暴落をはさみながらも株式市場は右肩上がりの成長を続けてきました。日本株等のローカルでは増減を繰り返してほとんど成長しなかった地域もありますが、世界平均で見ると資本主義経済は拡大を続けており、長期的に見れば今後も拡大が見込まれます。逆に世界的に経済の衰退が続くようであれば終末が近く投資どころではない状況となるかもしれません。。笑

本来、グローバルな分散投資を個人が行うのは大変なのですが、その大変な部分を投信運用会社が超低コストで行ってくれているので、個人投資家はパッケージ化された商品を買うだけで良いのです!このように、今後も右肩上がりが続く可能性の極めて高い投資商品を簡単に買うことができるので万人にとって再現性の高い投資手法であると言えます。

三点目は、ほぼほったらかしで良いためです。例えば不動産投資であれば事務処理や修繕対応、家賃の見直しなど継続的な対応が必要になるかと思います。インデックス投資でやることはただただシンプルです。なるべく早く、全世界株や先進国株に連動する投資信託商品を、リスク許容度の範囲内で最大限購入し続ける。これだけです。最近では毎月●円積み立てるといった設定も細かく設定できるため、積立金額を見直すタイミング以外は何もしなくて良いので、本業が忙しくて時間が取れないといった方にもおすすめできる投資手法となります。

いつ始めるべきか?

結論から言うと、リターンの期待値を最大化するためにはいち早く始めることが最適解となります。なぜなら、長期のインデックス投資を行うということは、株価暴落といった短期的な変動を除けばグローバルな株価指数は右肩上がりを続けるという可能性に賭けているということに他ならないからです。そして株価暴落のタイミングは誰にも読めないので、いち早く始めることが最善手と言えるのです。

「株価や為替の短期的な先行きは誰にも予測できない」との考えはインデックス投資を進める上では大事です。もしかすれば投機的に株式投資されていて相当のリターンを得ている方もいるかもしれませんが、それはたまたま勝っているか、相当な努力をしたり能力を有している方です。毎年年初に日経マネー等の情報誌では専門家がその年の株価を予想する企画があったりしますが、蓋を開けると大外れなことが多いです笑 様々な情報にアクセスできる専門家でも難しい先行き予想を、情報が限定的な個人投資家ができるかといえばNoだと思います。

したがって、株高や円安が続いているからなかなかインデックス投資を始められないと悩んでいる方は早々に行動を始めましょう。本当に今が株高や円安なのかどうかは先になってみないと誰にも分からないのです。

いくら投資すべきか?

リスク許容度の範囲内で最大限投資しましょう。インデックス投資での最大の失敗要因は株価が暴落したときに、耐えられずせっかく積み上げてきた投信を売ってしまうことです。これを行ってしまうパターンとして大きく2つ考えられます。1つは心理的に狼狽してしまい売ってしまうパターンです。行動経済学で提唱されているプロスペクト理論では、人は損失が生じた場合の意思決定時に、損失回避的な行動を本能的に過大評価してしまい、合理的な判断ができなくなると言われています。2つ目のパターンは、物理的に生活資金が不足してしまいその穴埋めのために投信を売ってしまうパターンです。

これらの対策としては、暴落時でも、生活費、家賃やローンの支払い、子どもの学費等が不足しないように数年分の生活余剰資金として一定金額確保しておくことです。生活余剰資金さえ確保できていれば損失発生時も心に余裕を持つことができるようになります。この生活余剰資金を確保した上で最大限投資していきましょう。

ぽんたろうは生活余剰資金として1000万円ほど確保するようにしています。あくまで参考なので、個々の家庭事情に合わせて金額を決定していくことが大事です。

この生活余剰資金は元本を減らさず流動性をもった (必要なときに必要な金額をすぐに取り出せる) 形で保管しておきましょう。普通預金でも0.2-0.3%程度の比較的金利の高い銀行もあります。ぽんたろうは、auじぶん銀行(最大金利0.2%)、しまね銀行 (しまホ支店、金利0.25%)を主に利用しています。他にもみんなの銀行 (プレミアムプランで金利0.3%)やSBI新生銀行 (マネーコネクト利用時0.2%) 等もあります。

どの銘柄に投資すべきか?

低コスト (信託報酬が安い) かつ全世界/先進国/米国株に連動する投信銘柄への投資をおすすめします!本条件に当てはまる投信銘柄として大人気の「eMAXIS Slimシリーズ」や「たわらノーロード」シリーズがあります。コストの観点では、信託報酬とは別に、各証券会社のサービスとして投信の保有金額に対して所定の割合で付与される投信マイレージポイントというものがあります。下表が投信マイレージまで考慮した実質コストとなります。

| 銘柄名 | 信託報酬(税込) | SBI証券 | 楽天証券 | マネックス証券 | カブコム証券 | ||||

| 投信保有P | 実質コスト | 投信保有P | 実質コスト | 投信保有P | 実質コスト | 投信保有P | 実質コスト | ||

| eMAXIS Slim 米国株式インデックス | 0.09372% | 0.03495% | 0.05877% | 0% | 0.09372% | 0.03% | 0.06372% | 0.005% | 0.08872% |

| eMAXIS Slim 先進国株式インデックス | 0.09889% | 0.03495% | 0.04889% | 0% | 0.09889% | 0.03% | 0.06889% | 0.005% | 0.09389% |

| eMAXIS Slim 全世界株式インデックス | 0.11325% | 0.03495% | 0.06394% | 0% | 0.11320% | 0.03% | 0.08325% | 0.005% | 0.10825% |

| たわらノーロード S&P500 | 0.09372% | 0.05% | 0.04372% | 0% | 0.9372% | 0.03% | 0.06372% | 0.005% | 0.0872% |

| たわらノーロード 先進国株式 | 0.09889% | 0.05% | 0.04889% | 0% | 0.09889% | 0.03% | 0.06889% | 0.005% | 0.09389% |

| たわらノーロード 全世界株式 | 0.11330% | 0.05% | 0.06330% | 0% | 0.11330% | 0.03% | 0.08330% | 0.005% | 0.10830% |

投信マイレージまで考慮した実質コストではたわらノーロードが優位です。ただし、投信マイレージは改悪されるリスクもあります。実際、過去にeMAXIS Slimシリーズの投信マイレージが改悪されたこともあります。また、投信運用会社同士のコスト競争により信託報酬が変更されることもあります。

さて、連動するインデックスとして全世界/先進国/米国がありますが、どれが良いでしょうか?下図は過去5年のeMAXIS Slimの基準価額の推移ですが、過去5年では米国株式が最も高リターンだったことが分かります。一方で、先進国や全世界も米国と似たような値動きをしていることが分かります。これは先進国や全世界の構成銘柄に占める米国の割合が大きいためです。つまりどれを選んでも傾向に大きな違いはないため、あとは好みかと思います。今後も米国が世界の覇権であり続ける可能性に賭ける方は米国、新興国が伸びてくると賭ける方は全世界、その中間という方は先進国を選ぶと良いです。

過去5年のeMAXIS Slimの基準価額推移

ぽんたろうはたわらノーロード中心に、全世界 : 先進国 : 米国 = 4 : 4 : 2 くらいの割合で投資してますが、1つに絞っても問題ないでしょう。

各優遇制度の優先度

既に述べた通り、インデックス投資をする上で税制上の優遇制度やクレジットカード積立でのポイント制度があるので優先的に活用していきましょう!優先度順に紹介していきます。

- つみたてNISA (~2023年)

-

証券会社でNISA口座を開設することで年40万円の投資枠で20年間運用益に対して非課税で運用できます。40万円を20年間5%の利回りで運用したと仮定すると、20年後の利益は約26万円になります。特定口座で売却した場合約20%課税されるため、5万2千円程度得することになります。

なお、通常のNISAも選択できますが、長期のインデックス投資ではつみたてNISA一択です。 - 新NISA (2024年~)

-

生涯投資枠1800万円、投資枠上限で投資した場合、最大年360万円 x 5年 の非課税投資枠が得られます。2024年からは本投資枠を最優先で消費するよう投資していきましょう。

- ジュニアNISA (~2023年)

-

未成年の子ども名義の証券口座とジュニアNISA口座を開設することで、年80万円の非課税投資枠が得られます。既に廃止が決まっており、売却時期に制限がなくなり流動性もあるため、子どもの教育資金等の将来の資産づくりとして学資保険等よりも非常に有効でしょう。

- iDeCo

-

2022年の法改正により会社員の多くの方が対象となりました。また法改正により2024年以降、掛金限度額が変化するのでその点は注意が必要です。拠出額が全額所得控除されるため、所得税や住民税の節税効果があります。累進課税制度により高所得者の方ほど税率が高いため節税効果が高いと言えるでしょう。運用益も非課税ですが60歳以降まで出金不可なので老後の資産形成が主な目的となります。特に注意すべき点は60歳以降に出金して受け取る際にしっかり課税される点です。現行では一時金受取(退職所得)と年金受取の受取手段があり課税率は受取方法にも依存します。基本的には受け取り方を工夫することで現役時代に節税した額より少ない課税額になると考えられます。しかし、法改正により現状優遇されている退職所得が改悪されるリスクもある点が懸念です。また、毎月手数料がかかる点もデメリットです。基本的に一度開始すると解約できず維持手数料がとられ続けるので、始める前にある程度シミュレーションすることをおすすめします。NISAの方がわかりやすく流動性もあるため、個人的にはNISAの方が初心者にはおすすめです。

- クレジットカード積立

-

税制優遇制度ではありませんが、最近各社が力を入れていてお得なので紹介します。証券会社とカード会社が提携しており、月5万の積立投資を上限に、1%程度のポイントを獲得できます。つみたてNISAの買付をカードで行うことも可能です、。

ぽんたろうがポイ活としてもおすすめできる主要どころは次の通りです。なお、ぽんたろうは次の全部やっています。- SBI証券:三井住友ゴールド(NL)カードで1%、三井住友プラチナプリファードカードで5%

- 楽天証券:楽天カードで0.5% or 1% (eMAXIS Slimやたわらノーロード等の超低コスト投信は0.5%)。 また、楽天キャッシュで1%

- マネックス証券:マネックスカードで1.1%

- カブコム証券:au Payカードで1%

- 大和コネクト証券:セゾンデジタルカード、JQセゾンカード等で0.5%

インデックス投資の開始手順

最後に、インデックス投資を始めるにあたっての手順をご紹介します。

- SBI証券を開設する。具体的には、特定口座(源泉徴収あり)、NISA口座、ジュニアNISA口座(18歳未満のお子様のいる家庭のみ、2023年で制度終了)を開設します。なお、ジュニアNISA口座はお子様名義の証券口座も必要であり、開設まで少なくとも1ヶ月程度要するためお早めに。手数料プランはアクティブプランをおすすめ。

- カード積立用に、三井住友ゴールドカード(NL)を発行する。

- 年間の投資金額を決める。

- 非課税投資枠は一括投資して一気に消費する (一括投資がおすすめではあるが、積立で消費してもよい)。まだ投資金額に余力があれば残りの月数で割った額を特定口座で積立設定する。その際、カード投資枠(月5万)があればそちらから消費する。

以上です。このようにすれば年初の金額調整や積立設定以外は基本的にほったらかしでOKです!

コメント